- なんでもっと、自由に生きられないのだろう

- なんで、週5日も働かなきゃいけないのだろう

- お金から自由になれる方法を教えてよ

みなさんは上記の悩みを抱えて、日々仕事に忙殺されていませんか。

なんでこんなに不自由なんだ。

それはあなたがお金について、正しく学んでいないからです。

でもそれは当然のこと。

日本では義務教育において、金融知識は教えてくれません。

お金のことは、自分で学ばなければならないのです。

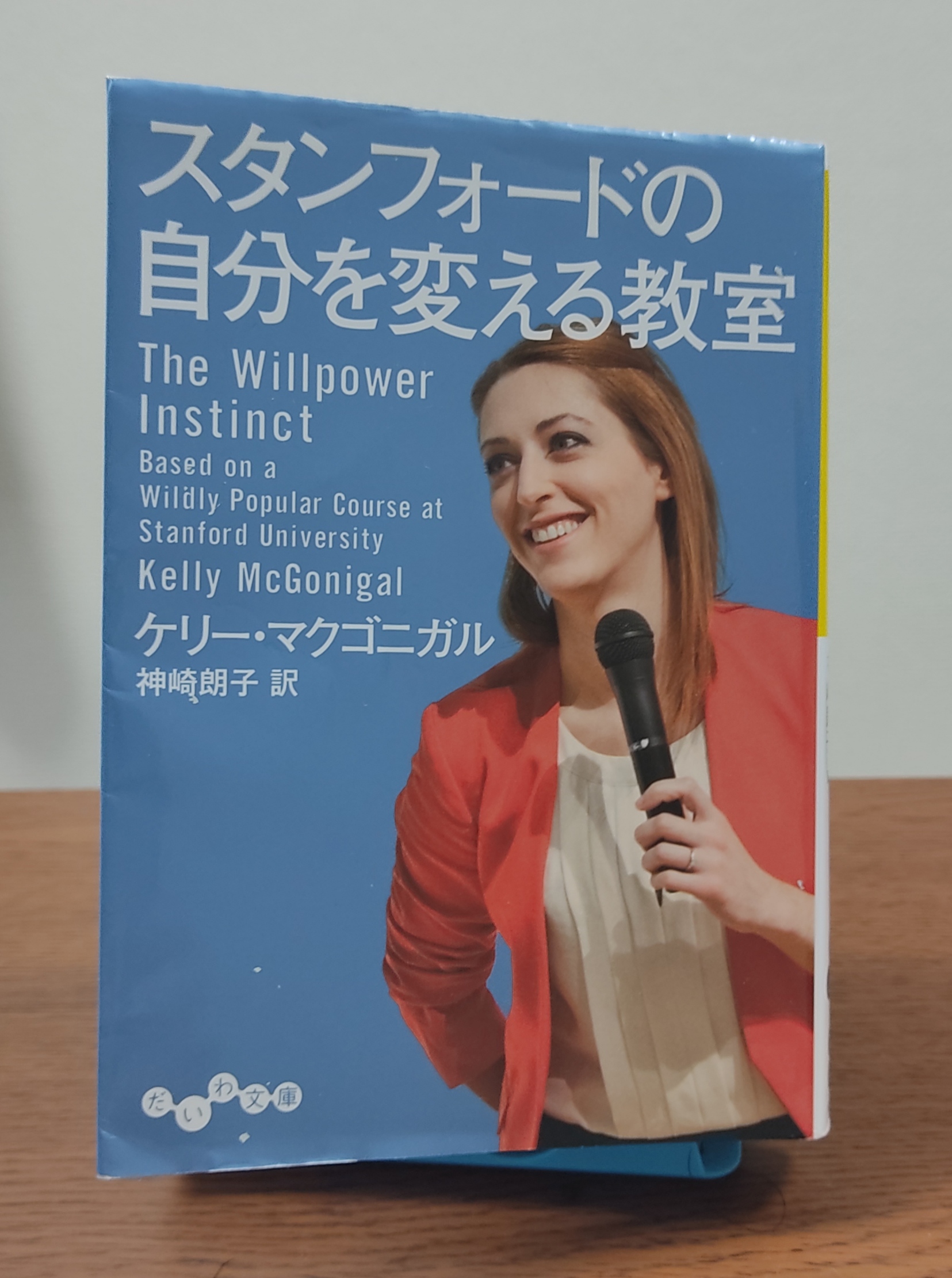

そこで紹介したいのはこの本

両@リベ大学長 著

本当の自由を手に入れるお金の大学

本書では本当の自由を手に入れる、お金の知識を5つのステップで解説してくれています。

全く知識が無い方に向けて書かれていますので、難しい話はありません。

本書を読み実行しましょう。

そうすればどんな人でも、お金から解放された自由な人になれます。

この記事では前半部分で、お金の大学を読んで大切だと思った知識の紹介。後半部分で本書を読んだ感想と、実行して感じたことを紹介していきます。

それでは内容に参ります。

自由を手にして、両学長とモルディブで乾杯!

お金の大学 結論

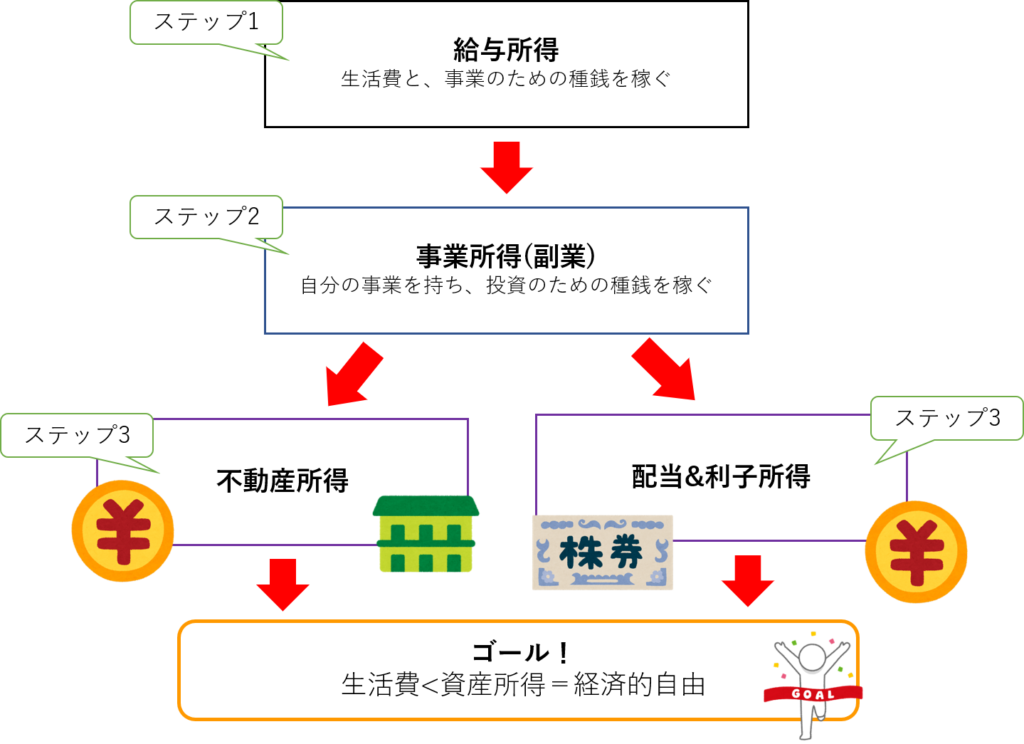

お金にまつわる5つの力を順番に身につければ、経済的自由を達成できる。

経済的自由とは、資産所得が生活費を上回ることです。

FIREとも言われます。

式にすると以下のようになります。

経済的自由=生活費<資産所得

それを達成するために、以下5つの力を身につけましょう。

- 1.貯める力

- 2.稼ぐ力

- 3.増やす力

- 4.守る力

- 5.使う力

貯める力と稼ぐ力で種銭を獲得する。

増やす力で資産所得を増やし、経済的自由を達成する。

そして守る力と使う力で、豊かな人生を作っていく。

これがお金の大学が目指すゴールです。

お金の大学では5つの力を、誰でも分かるくらい優しく解説しています。

そして、あなたをお金に縛られない自由人に導いてくれるでしょう。

そうなったらあなたは何をしますか?

想像した未来を実現できるかは、あなた次第です。

お金の大学 3つの力を紹介

特に重要な3つの力を解説していきます。

- 貯める力

- 稼ぐ力

- 増やす力

それぞれ見ていきましょう。

貯める力

貯める力とは、生活の満足度を下げずに支出を減らす力。

まず貯める力をつけることが、経済的自由を達成する最初の1歩です。

貯める力をつけるために、保険と家について解説します。

保険

民間の保険はほぼ不要です。

無駄に保険料を払って、経済的自由から遠のかないようにしましょう。

本当に必要な保険は、以下の3つだけです

- 掛け捨ての死亡保険

※自分が亡くなったら、生活に困る家族がいる場合のみ - 火災保険

- 対人対物(無制限)の損害保険

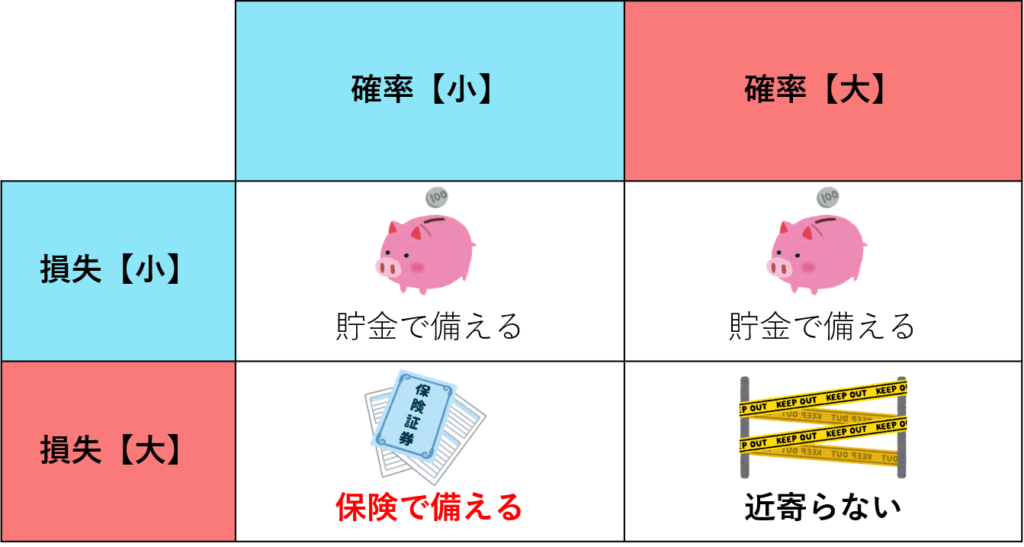

なぜなら保険は、低確率で起こり大損失な状況に備えるものだからです。

その条件を満たしているのが、掛け捨ての死亡保険・火災保険・対人対物(無制限)の損害保険だけということです。

とはいえ「たった3つ⁉不安でしかないよ。。」

という声が聞こえてきますので、その理由を説明します。

ズバリ、日本の公的保証が超優秀だからです。

公的保証が生きる上での7つのリスクを全て、カバーしてくれています。

1病気怪我のリスク

→公的医療保険、高額療養費制度、健康保険

2死亡リスク

→遺族年金

3老後リスク

→国民年金、厚生年金

4障害リスク

→障害年金

5失業リスク

→雇用保険の失業給付

6介護リスク

→介護保険

7出産費用のリスク

→出産育児一時金、出産手当金、育児休業給付

その他小さなリスクについては、貯金で対応するのがセオリーです。

リスクの少ないところに、手数料増し増しの保険料を払うのはもったいない。

公的保証のすごさを、代表して3つ紹介します。

1病気・怪我のリスク→高額療養費制度。

1ヶ月の治療費が高額になった場合、自己負担限度額を超えた分が後から戻ってくる制度です。

自己負担額の上限は収入に応じてですが、大体10万円前後となっております。

この保証と貯蓄があれば、生活が崩壊してしまうレベルではないです。

加えて公的保証には傷病手当があります。

病気や怪我で働けなくなった時に、最大1年6ヶ月間、平均月収の2/3が受給できる制度。

これも日本に生まれたからこそ享受できる、優秀な制度です。

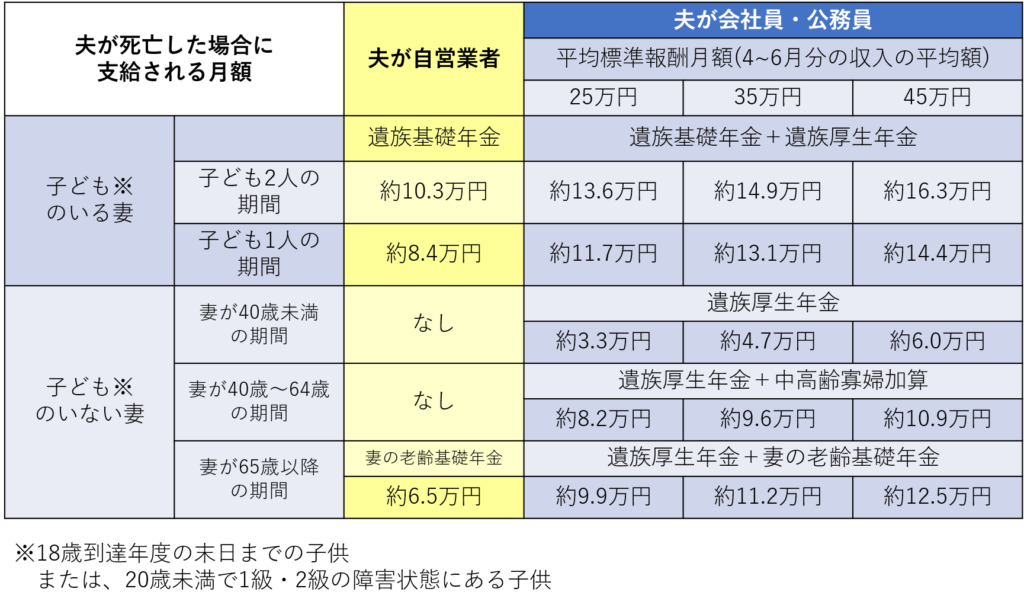

2死亡リスク→遺族年金。

国民年金や厚生年金の加入者が亡くなると、死亡当時に生計維持関係があった遺族に支給される制度です。

遺族年金には2種類あります。

①遺族基礎年金

②遺族厚生年金

自営業者やフリーランスは、①のみ。

会社員なら、①と②が受給できます。

それぞれの金額は

①遺族基礎年…78万1700円+子の加算

子の加算は第1子と第2子は、各22万4900円。

第3子以降は、各7万5000円。

②遺族厚生年金

平均標準報酬額(4~6月の収入の平均額)によって決まります。

具体的な金額は、以下の図を参照してください。

例えば

亡くなった夫が会社員。

平均標準報酬月額25万円・子どもが1人の場合、毎月約11.7万円を妻が受給できます。

3老後リスク→年金制度

将来貰えなくなるのでは?

払い損なのでは?

と不安が煽られる国民年金。

しかし、内容は非常に優秀です。

平均寿命まで生きれば、支払った金額に対して男性は約1.6倍、女性は約2.2倍の受給が可能です。

厚生年金の場合も、平均寿命まで生きた場合、支払った金額額に対して男性は約1.7倍、女性は約2.3倍の年金が受給できます。

※年収や勤続年数に応じて変化あり

低金利の時代に、ここまでハイパフォーマンスな金融商品はどの会社でも出せません。

まさに、国だから運営できる制度です。

しっかり支払っておけば、あなたの将来を支えてくれるでしょう。

ちなみに厚生労働省のモデルによると、一般的な会社員の場合、約15.4万円を月々受給できます。

内訳は

国民年金…月額6.4万円

厚生年金…月額9万円

老後の生活は、公的年金と個人資産で備えるのがベストな選択です。

逆に、入っていはいけない民間保険は以下の通り

- 医療保険

- 養老保険・貯蓄型生命保険

- 個人年金保険

- 学資保険

- ペット保険

- 地震保険

詳しい解説はしませんが、どれも「低確率で大損失な事象に備える」という前提を満たさない商品となります。

保険は保険

貯蓄は貯蓄

投資は投資

きっちり分けることが大切です。

家

基本的に、家は買うべきではありません。

家賃を払うくらいなら、マイホームを買う方がお得。という意見は、不動産屋が家を売るためのテンプレート。

よく「家賃は何にもなりませんが、家は資産です」なんて聞きますよね。

これは間違い。

10年~20年経つと、建物の価値は0になります。

なのにローンの返済額は変わりません。

一方賃貸であれば、築年数が長いと家賃は安く設定されます。

また、家を保有するリスクはたくさんあります。

- 金利が急上昇して、ローンが払えなくなる。

- 病気やリストラで収入が減り、ローン返済が滞る。

- 転勤やご近所トラブルで住めなくなる。

- 津波・地震などの災害で住めなくなる。

- 離婚や死別などにより、家族構成が変わる。

- 周囲の住環境が変わる。

マイホームは価値が下がり続ける可能性が高いものを、多くのリスクを背負い、多額の手数料を支払って買う。これが現実です。

賃貸に安く賢く住もう

じゃあ、賃貸でいいわと思ったあなた。

賃貸契約で損しないために、以下の3つを行いましょう。

- 賃貸契約時に、複数の仲介業者から見積もりを取る

- 相見積を参考に、適正料金で契約するように交渉する。

- やり取りは必ず、メール等で記録を残す

特に賃貸契約時の、ぼったくられポイントにも注意しましょう。

・火災保険

・保証会社加入料金

・害虫駆除・室内消毒

・仲介手数料

・鍵交換代

・ハウスクリーニング

・礼金

特に仲介手数料は、原則家賃の0.5ヶ月分までと法律で決まっています。

悪い業者は当たり前のように、1ヵ月分の仲介手数料を請求してきますが、同意できないなら払う必要はないです。

賃貸契約では何も知らないと、基本ぼったくられてしまいます。

必ず複数社に見積もりをとって、交渉しましょう。

稼ぐ力

最短で経済的自由を達成するために、稼ぐ力をつけましょう。

なぜなら、給与収入だけでは小さな資産しか買えず、経済的自由になるまでに、あまりに時間がかかりすぎるからです。

ちなみに会社員の1年昇給率は以下の通り。

中小企業 平均1.45%

大企業 平均2.59%

25万円の給与を受け取っている場合は、毎年約3500円~6500円上昇する計算です。

これでは月5万円給与を上げるだけでも、膨大な時間を要するのが理解できると思います。

昇給を待っていてはいけません。

副業に取り組み、月5万円の収入アップを目指しましょう。

ここで得たお金を、資産所得を手にする種銭にしていくのです。

じゃあ、何の副業をすればいいのか?

オススメは以下の8つです。

- せどり

- プログラミング

- ウェブデザイン

- 動画編集

- ハンドメイド

- アフィリエイトブログ

- YouTube

- デジタルコンテンツ販売

ここでは代表して、せどりを紹介します。

せどりとは商品を安く仕入れて、高く売り「利ざや」を稼ぐ商売です。

お店やネットショップで仕入れた商品をネットで再び販売する、小売ビジネスに分類されます。

センスが必要かと思いきや、スマホアプリで利益の出る商品が見つけられるので問題なし。

初月から利益を狙えるのが大きな魅力です。

ちなみにせどりは違法行為ではありませんので、安心して行ってください。

※転売してはいけない商品もあるので注意。

オススメの副業について、詳しくは両学長のYouTubeで解説されています。

ぜひ、そちらをご覧下さい。

反対にやってはいけない副業

楽して稼げる系の副業教材

ほぼ詐欺。

アルバイト

給与所得を増やしても意味なし。

時間の切り売りをするくらいなら、本業の給料を伸ばすことを考えよう。

その他

・ネットワークビジネス

・副業としての投資

・ノウハウも身につかず未来に単価も上がらない仕事

これらの副業は、あなたを自由に導いてくれません。手を出さないようにしましょう。

増やす力

本章は結論からいきます。

積み立てNISA対象の、S&P500に連動したインデックスファンドを、ドルコスト平均法で長期間投資しよう。

※積み立てNISAは、金融商品から得られる利益が非課税になるという制度。

※S&P500に連動したインデックスファンドでオススメの商品は、eMAXIS Slim米国株式(S&P500)

※ドルコスト平均法とは、毎月一定の金額を自動買い付けする方法。

購入のタイミングに迷うこともなく、1度設定すれば後ははほったらかしで大丈夫です。

自分が働かなくても収入が入り続ける、資産所得を増やしましょう。

そうでないと、いつまでも働き続けることになります。

逆に資産所得が増えれば増えるほど、自由に近づいていけるということです。

貯める力、稼ぐ力で蓄えた種銭をこちらに回していきましょう。

投資と言うと、売って買ってを繰り返す、デイトレードを思い浮かべます。

しかし、お金の大学では長期投資を推奨しています。

なぜなら、収益が安定するし、複利の力が活きてくるからです。

本章の結論を守れば、複利の力が味方して、あなたを経済的自由に近づけてくれるでしょう。

お金の大学 感想

ここからは後半部分。

お金の大学を読んで悪かった点、良かった点。

私が実践した感想を述べていきます。

悪かった点

使う力も詳しく知りたかった。

お金の大学は、全ページのうち98%が貯める力、稼ぐ力、増やす力の解説となっています。

逆に、守る力と使う力はほとんど解説されていません。

個人的に使う力はとても気になりました。

自由人になった先に、充実した未来を作り出す力だからです。

これによって、経済的自由を目指すモチベーションが変わってきますよね。

どのようにお金を使うべきか。これは詳しく知りたかったです。

良かった点

フルカラー×図が豊富×会話形式=わかりやすい。

お金の大学はわかりやすい本のお手本だと思います。読者の理解度を上げる要素が全て詰まっていました。

特に特徴的だったのが、図が豊富な点です。テキストの合間に絶妙なタイミングで飛び込んできます。

読んでいて飽きないし、理解度がぐっと上がります。

同じ文章を扱う身として、非常に参考になる構成でした。

お金の大学 実践した結果

私も両学長の影響を受けて副業を始めました。稼ぐ力です。

ブログでは未だに収益化には至ってませんが、いろいろな副業を紹介してくれているので、自分に合うものを探していきたいです。

以下の動画、第107回 【攻略法を伝授】副業で月5万円稼ぐための9つのポイント【稼ぐ 実践編】が勇気づけられる内容となってます。

副業で伸び悩んでいる方はぜひ見て下さい。

家を買うか買わないかの判断基準は役に立ちました。

お金の大学で学ぶ前は、いつか家かマンションを購入しようと考えていました。

しかし、その考え方が覆りました。

ローンを組んで買う家は資産ではなく、負債だと分かったからです。

「家は資産になるから、賃貸より購入した方がいい。」

なんてよく聞きますがそれは営業マンのポジショントークだったんですね。

両学長は「家を絶対に購入するな。とは言わないが、家は資産だと誤認をしたまま購入してはいけない。家を保有するリスクを把握した上で購入するべき。」と触れられています。

賃貸契約の情報も役に立ちました。

仲介手数料は、家賃の0.5ヶ月分が法律上の上限なこと。

火災保険も自分で選んだ方がお得、しかも家を修理する時に使える。

など損しないための知識は目からウロコでした。

これだけでも本書を購入する価値があったと思いました。

もちろん、積み立てNISAを活用した投資もバッチリ行っています。

こちらも長い目で増えていけばいい、と考えています。

お金の大学 まとめ

お金の大学は経済的自由を目指すのに、必要となる5つの力が学べます。

経済的自由とは以下の状態

生活費<資産所得

例えば月々20万円で生活しているのであれば、20万円以上の利子&配当所得が得られれば良いということです。

これを達成すれば、働かない自由が手に入ります。

そのために5つの力を順番に身につけましょう。

1貯める力

2稼ぐ力

3増やす力

4守る力

5使う力

以上が本書の結論となります。

初心者向けに難しいことは書いてません。

さらにフルカラー、会話形式、図が豊富。と読みやすい工夫を凝らした作品となっています。

普段本を読まない方でも、スラスラ読めると思います。

どうしても本が嫌という方は、両学長のYouTubeをご覧ください。

どの動画も、役に立つこと間違いないです。

両学長 リベラルアーツ大学

あなたはお金に縛られない自由人となったら何をしますか?

それを叶えてくれるのがお金の大学です。

本当の自由を手に入れるお金の大学

さぁ道具はそろいました

やるかやらないかはあなた次第。

ではまた!